KUNDE WERDEN

80 % RABATT FÜR PRIVATKUNDEN -

NUR 25 € PRO MONAT

ZEITLICH BEGRENZTE AKTION

PAPER ist Bestandteil des TraderFox Morningstar-Datenpakets. Privatanleger können es mit 80 % Rabatt gegenüber Geschäftskunden für nur 25 Euro pro Monat beziehen. Zusätzlich erhältst Du Zugriff auf 4 weitere Software-Tools (aktien RANKINGS, Portfolio, Systemfolio und das Aktien-Terminal)

Jetzt BestellenGeschäftskunde? Hier informieren

Neu hier?

In diesem Video zeigt Dir Simon, wie Du unseren Aktien-Screener

einsetzen kannst, um chancenreiche Aktien zu finden.

AKTIEN SUCHEN. AKTIEN FINDEN. AUSBRÜCHE HANDELN.

Fang jetzt an, zielgerichtet die richtigen Aktien auszuwählen!

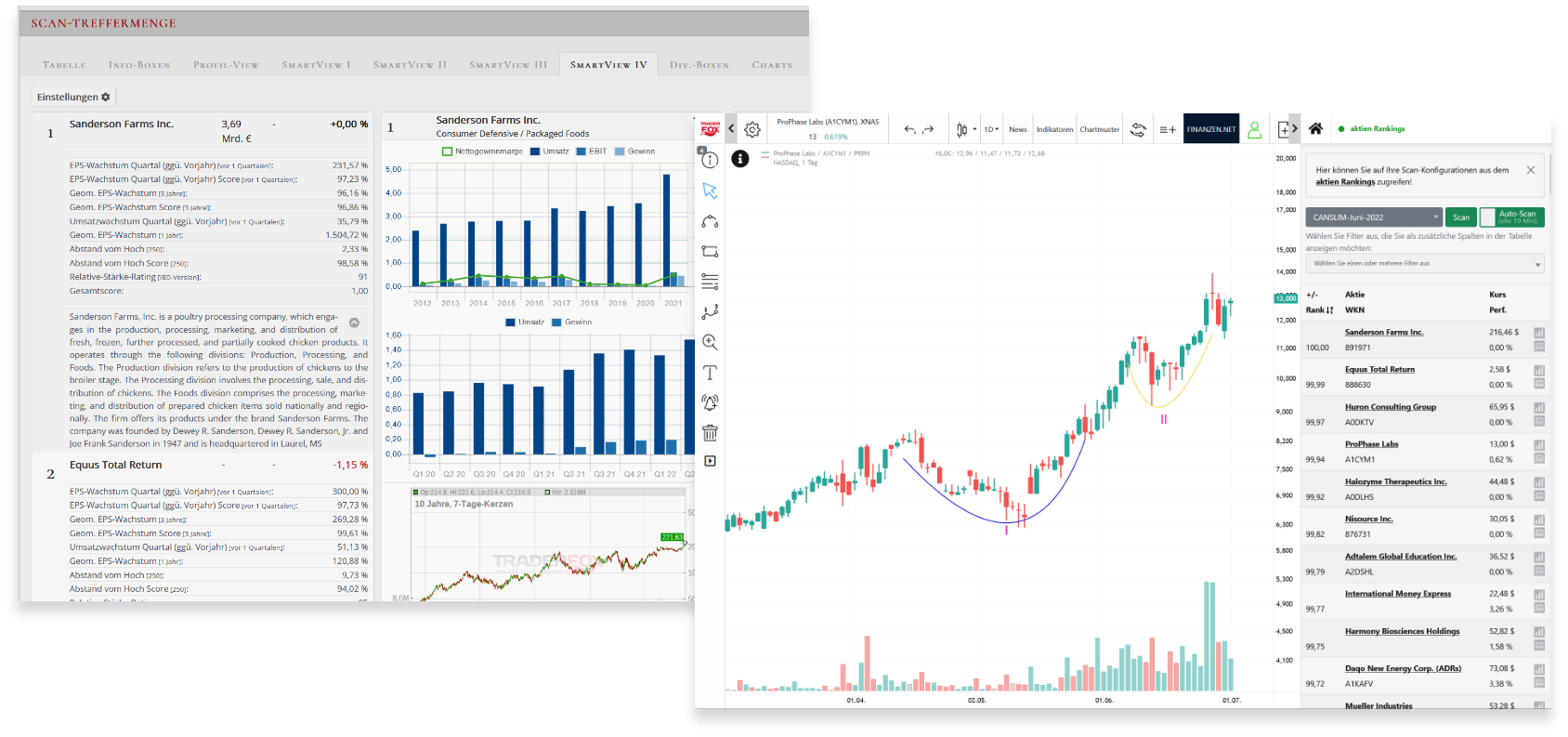

Der Aktien-Screener ist auch in unserem Charting-Tool als eigenes Modul integriert.

Die Aktie-Scans können direkt ins Charting-Tools reingeladen und in Echtzeit aktualisiert werden. Das ist vor allem dann sinnvoll, wenn die Scans mit Chartsignalen oder Chartmustern arbeiten.

Datengrundlage ist eine Morningstar-Datenbank

Über 100 fundamentale und technische Kennzahlen

Scoringsystem helfen Aktien zu bewerten

Einfach, aber trotzdem frei parametrisierbar

Zu jeder Aktie umfangreiche Profilansichten

Ranking-Funktion, um Ranglisten zu erstellen

Anwendungsbeispiele

Es stehen vorgefertigte Screenings-Templates bereit, z.B.:

Tenbagger nach Peter Lynch Aktien mit einem PEG-Ratio von kleiner 1, um Wachstum und Bewertung in Einklang zu bringen. Wichtig sind zudem eine geringe Verschuldung und unternehmerischer Erfolg

Qualitätsaktien nach Warren Buffett Unternehmen mit herausragenden Qualitätseigenschaften. Stabiles Umsatz- und Gewinnwachstum seit Jahren sowie hohe Profitabilität.

Die besten Dividendenaktien Europas Dividendenaktien mit hohen Ausschüttungen. Mehrere Sicherheitskriterien stellen sicher, dass die Ausschüttungen vermutlich steigen werden.

Low-Volatility-Stocks zum Hebeln Aktien, die mit geringer Volatilität von Hoch zu Hoch laufen, sind ideal für Hebel-Trades geeignet.

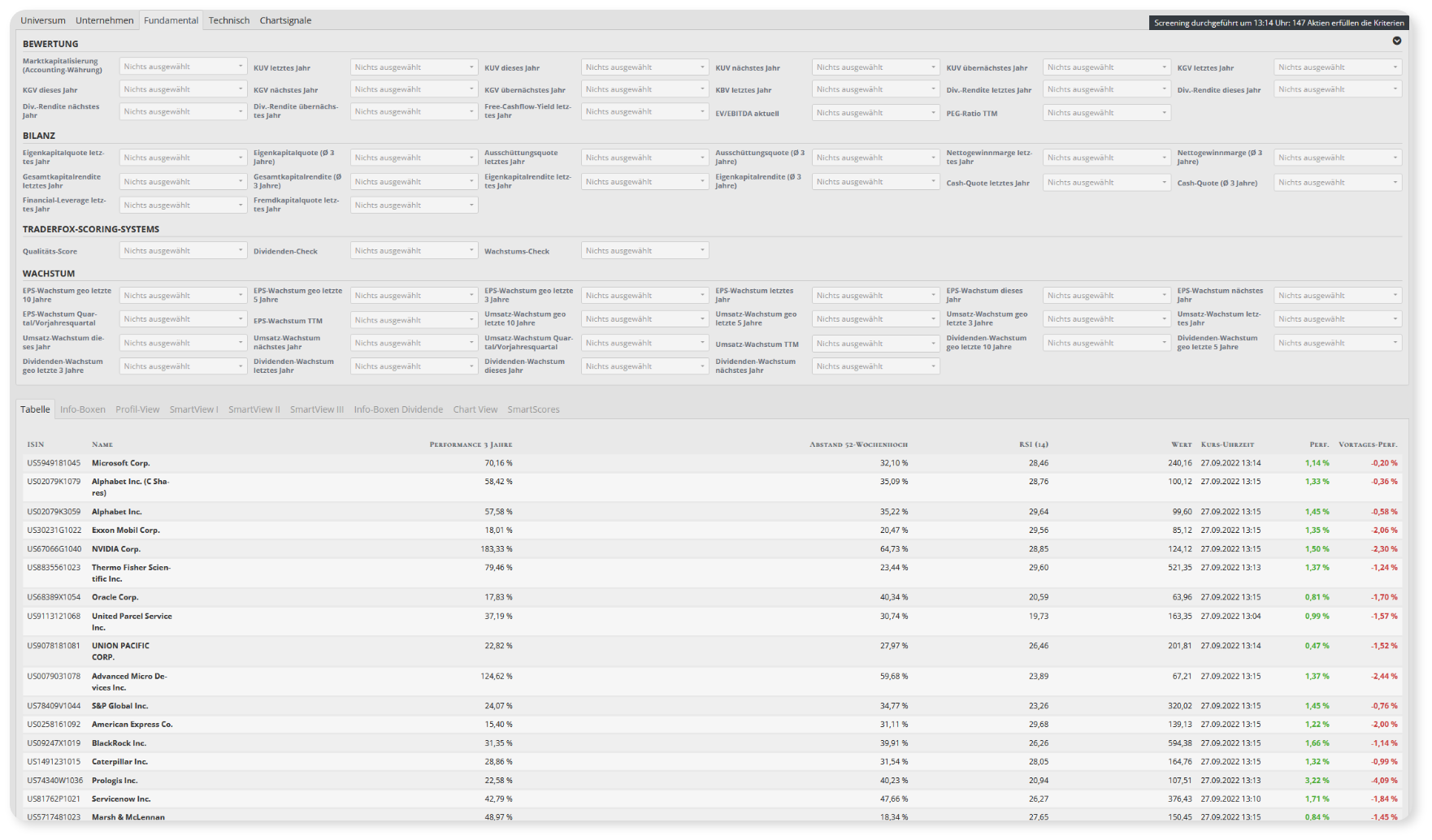

Unser Aktienscreener ermöglicht es neben der Filterfunktion auch regelbasierte Aktien-Ranglisten zu erzeugen. Er ist ein Aktien-Guide, der zeigt, welche Aktie nach dem vorgegebenen Regelwerk am besten ist.

Die meisten am Markt erhältlichen Aktienscanner und Aktien-Guides unterstützen lediglich eine Filterfunktion. Beim Filtern von Aktien wird ein Aktienuniversum nach den Filterkriterien durchsucht. Das Ergebnis ist eine Treffermenge, die je nach Filtereinstellungen manchmal auch 10, 20 oder hunderte Aktien enthalten kann.

Unsere Software aktien RANGING ermöglicht zusätzlich zur Filterfunktion noch das Setzen von Ranglisten-Kritieren. Diese entscheiden darüber wie die gefundenen Wertpapiere gerankt werden. Wenn der Anleger zum Beispiel das Ziel hat, die besten Dividendenaktien zu finden, dann können als harte Filterkriterien gesetzt werden.

- Dividenden-Rendite > 4 %

- Ausschüttungsquote < 70 %

- Eigenkapital-Wachstum 5 Jahre > 10 %

Nach dem Filtervorgang werden nur noch diejenigen Aktien angezeigt, die all diese Kriterien erfüllen. Aber welcher von diesen Titeln ist die beste Dividende-Aktien, in die man als Anleger investieren möchte? Hierzu kann eine Rangliste nach folgendem Regelwerk gebildet werden:

- Dividendenwachstum 5 Jahre so hoch wie möglich: 30 %

- Dividendenrendite 3 Jahre so hoch wie möglich: 30 %

- Gewinnwachstum letzte 3 Jahre so hoch wie möglich: 40 %

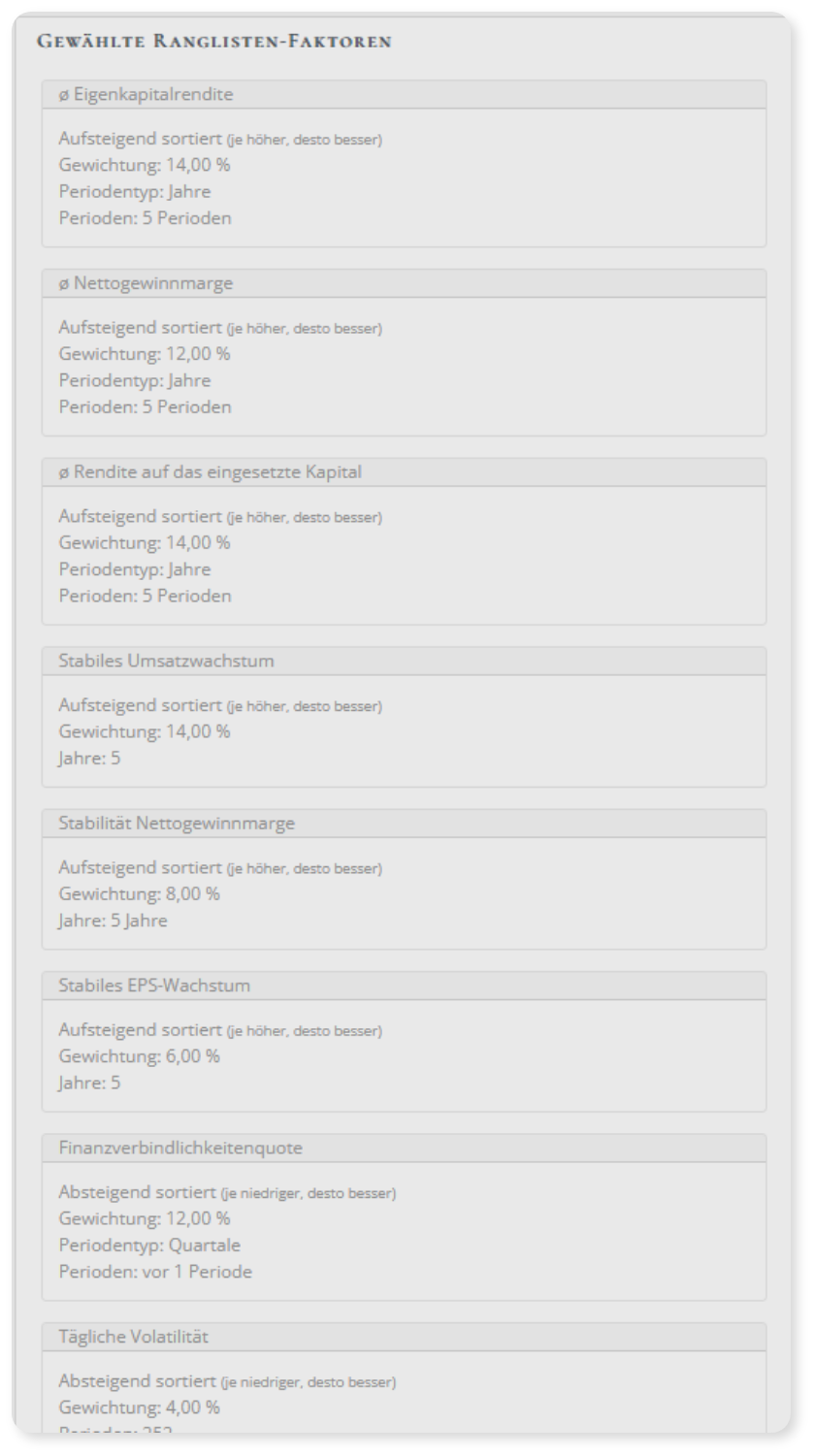

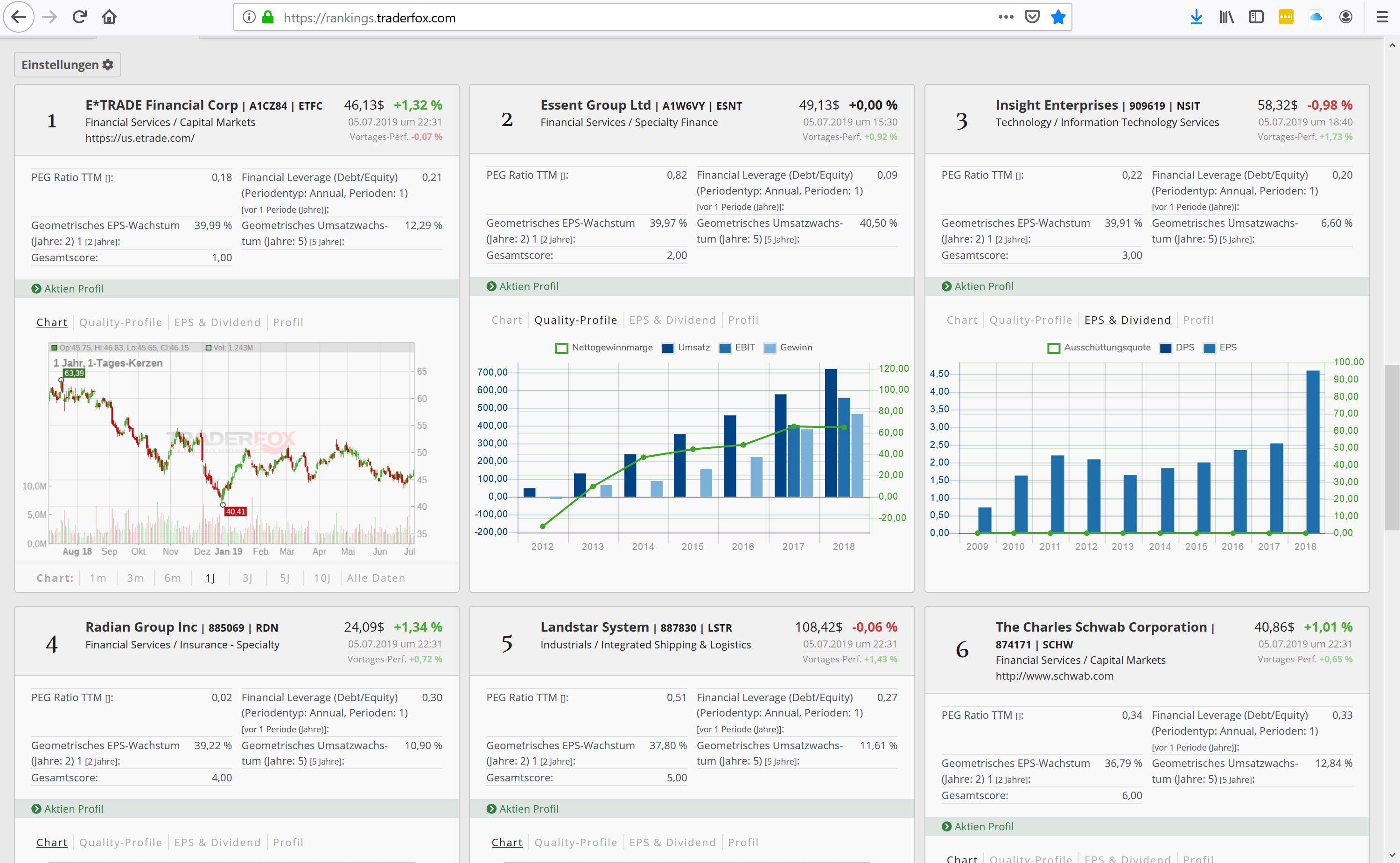

Der Screenshot links zeigt ein komplexes Ranglisten-Regelwerk, das die Anlagestragie von Warren Buffett abbilden soll. Es identifiziert Aktiengesellschaften, die stabil (a) und gleichmäßig (b) und hochprofitabel (c) mit hohen Nettogewinnmargen und (d) Kapitalrenditen wachsen und eine (e) geringe Verschuldung haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen. Im Backtest zeigt das Regelwerk durchschnittliche Jahresrenditen von bis zu 16 % bei deutlich geringeren Drawdowns als der Gesamtmarkt. Diese Strategie gehört zu den Top-Empfehlungen von TraderFox für Anlagestrategien.

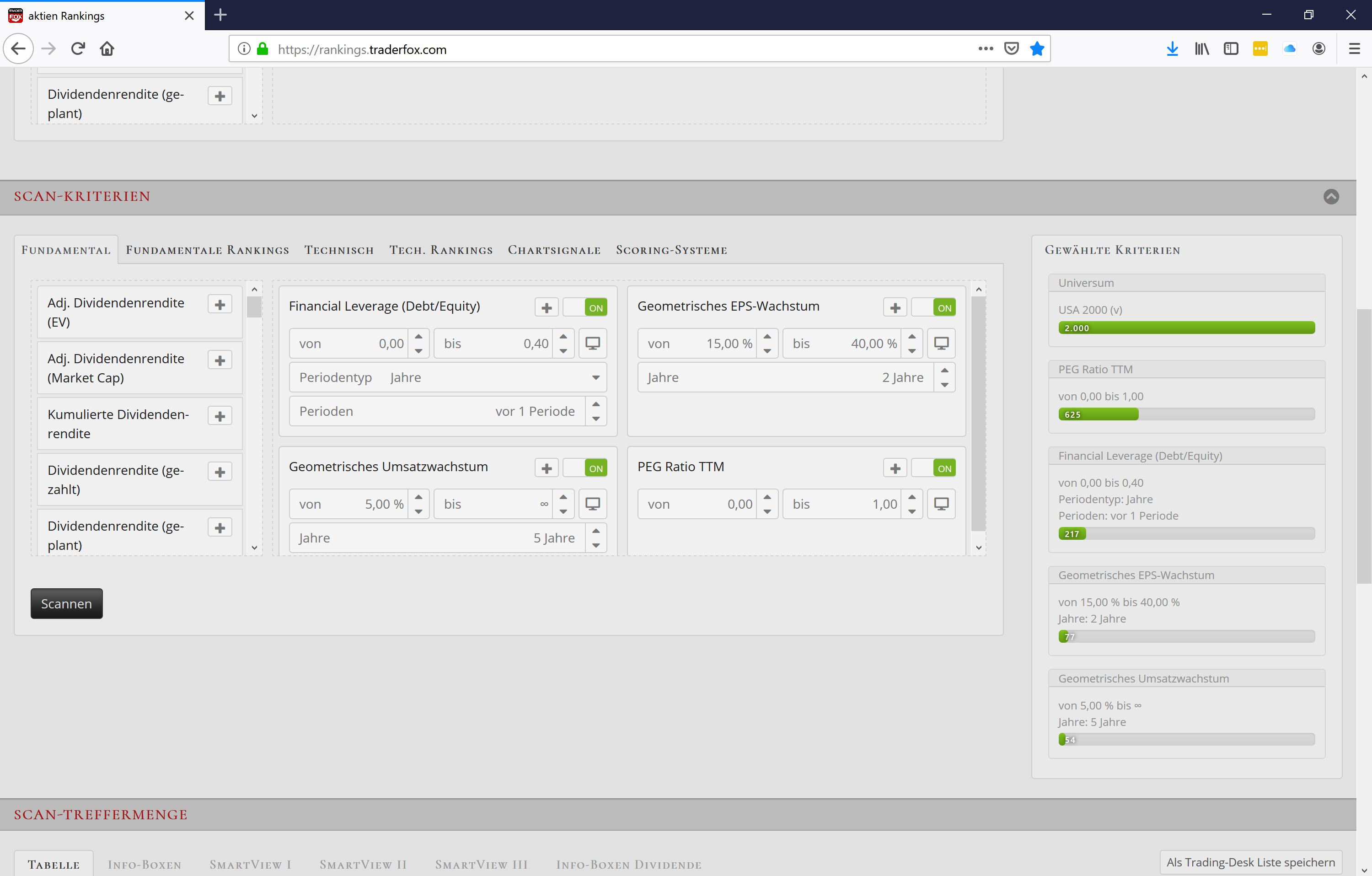

Easy-Scan: Der vermutlich schnellste Aktienfinder!

Wer bei der Aktiensuche schnell zu Ergebnissen kommen möchte, verwendet „Easy Scan“. Aktien suchen und Aktien finden in sekundenschnelle. Trader nennen „Easy Scan“ liebevoll das „deutsche Finviz“. Darauf sind wir stolz. Finviz war in den USA einer der Pioniere bei den Stock Screenern. Unsere Version bietet gegenüber Finviz viele Vorteile. Wir unterstützen auch deutsche und europäische Aktien, sowie die zeitliche genau definierbare Suche nach Chartsignalen.

<

Screenshots aus der Software

Wählen Sie die gewünschten Eigenschaften (Faktoren) aus, die Aktien erfüllen sollen. Rechts wird angezeigt wie stark jeder Faktor die Treffermenge des Aktienuniversums reduziert.

Die Treffermenge der gefundenen Aktien lässt sich in Form von Infoboxen visualisieren. Es können gezielt Informationen zu einzelnen Aktien ausgewählt werden.

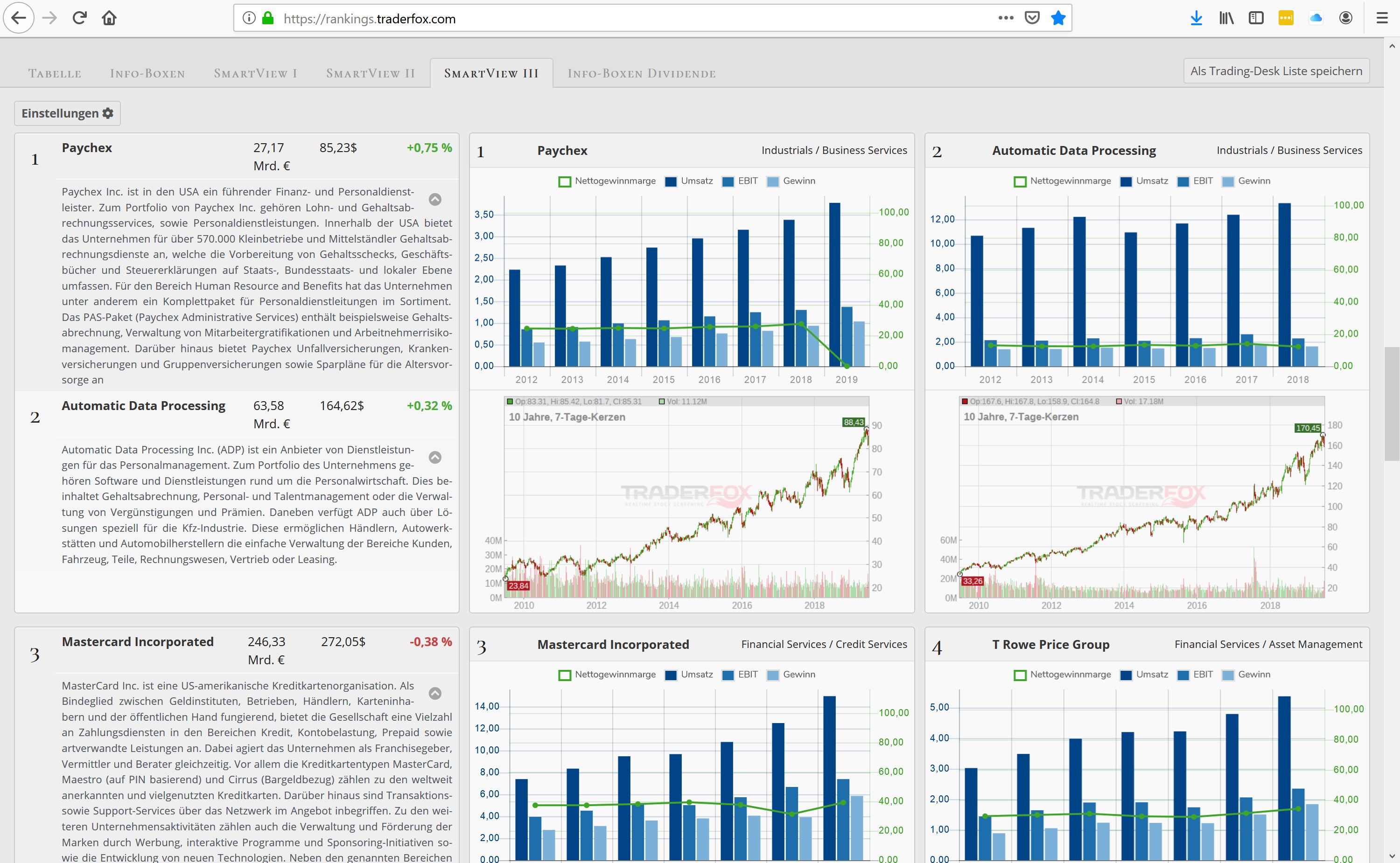

Über Smartview-Ansichten lässt sich die Treffermenge so darstellen, dass sofort Informationen angezeigt werden, die wichtig sind, um sich ein umfassendes Bild zu machen

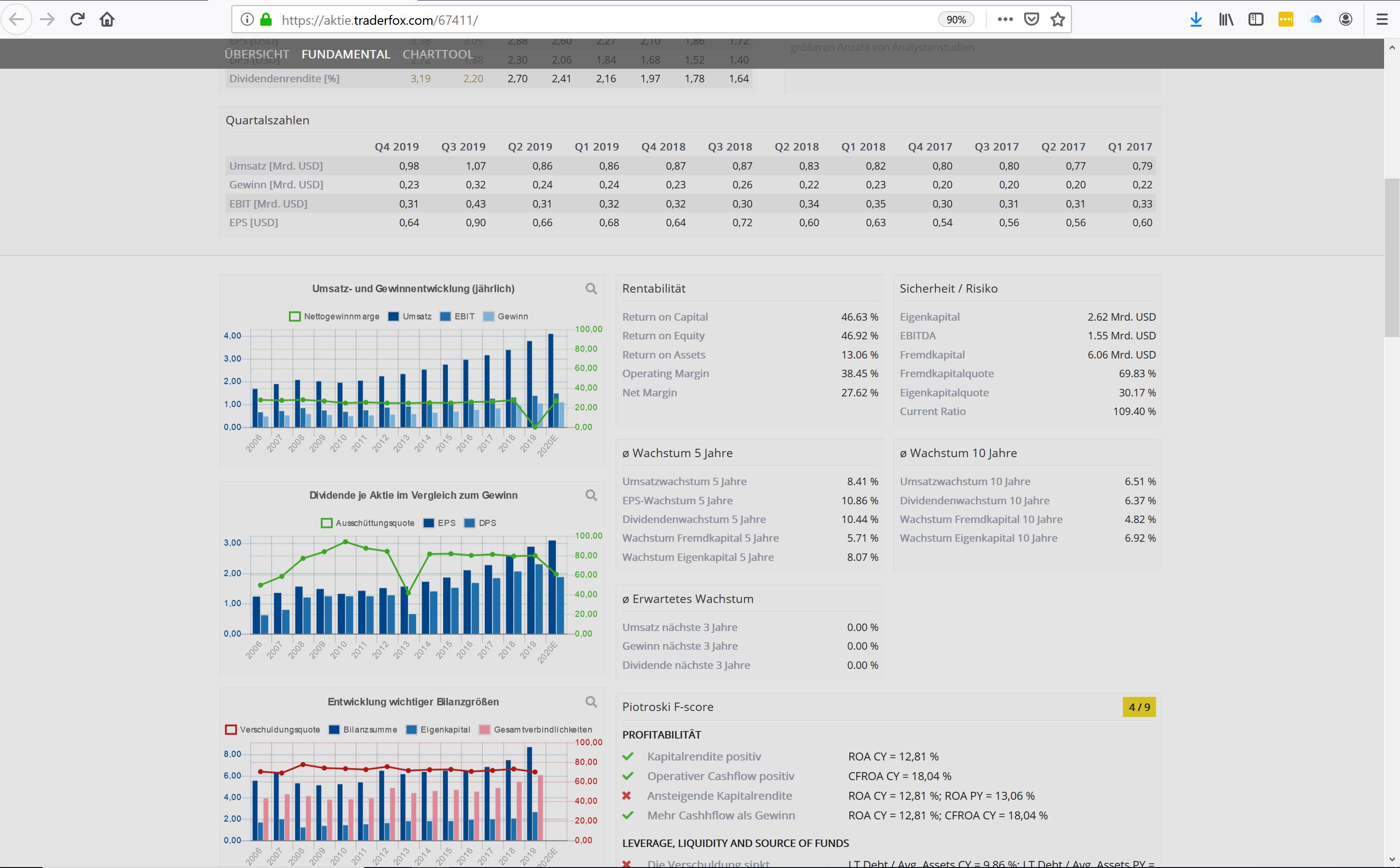

Zu jeder Aktie gibt es umfangreiche Profilansichten. Die Daten aus den Bilanzen und aus der Gewinn- und Verlustrechnung werden übersichtlich aufbereitet.

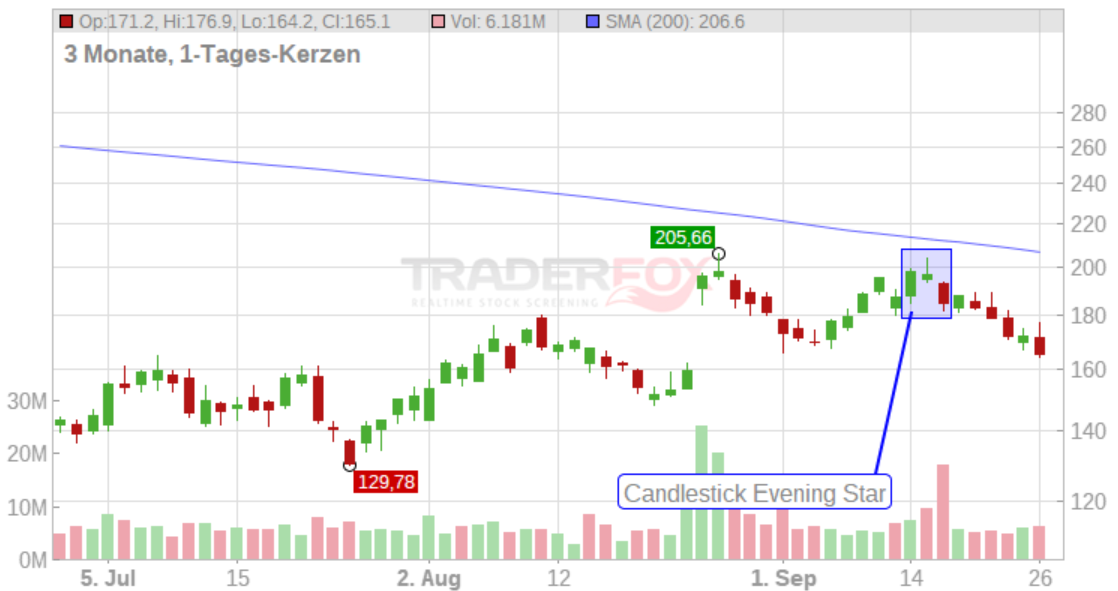

Auch Scans nach Chartsignalen und Chartmustern sind möglich. Es kann exakt angegeben werden, wann ein Chartmuster aufgetreten sein muss.

Die Suche nach Aktien ist möglich, die nach dem Fair-Value-Kriterium unterbewertet sind. Zum Beispiel 20 % Unterbewertungen nach Fair-Value-Dividende.

Vorgefertige Templates: Sofort loslegen mit der passenden Strategie

Den Hedgefonds AQR Capital aus Greenwich in Connecticut gründete 1998 der Wissenschaftler Cliff Asness. Er sammelte mehrere Milliarden Dollar Anlegergelder ein. Die Finanzagentur Bloomberg adelte Asness 2012 mit der Aufnahme auf die "50 Most Influential" Liste. Bloomberg zählte Asness zu den 50 einflussreichsten Finanzexperten.

Seine Mitarbeiter suchen gerne nach wissenschaftlichen Belegen. Die Strategie von AQR dreht sich um empirische Daten. So untersuchten die drei AQR-Mitarbeiter Andrea Frazzini, David Kabiller und Lasse Heje Pedersen, warum Warren Buffett derart erfolgreich ist. Pedersen ist nebenbei Professor an der Copenhagen Business School in Frederiksberg in Dänemark. Hier könnt ihr die wissenschaftliche Arbeit herunterladen:

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3197185

Was wäre, wenn wir alle Käufe von Warren Buffett unter die Lupe nehmen und die gekauften Aktien auf gemeinsame Eigenschaften untersuchen. Und zwar auf gemeinsame Eigenschaften zum Zeitpunkt des Kaufes. Die 3 Wissenschafter und Mitarbeiter von AQR Capital Management Andre Frazzini, David Kabiller und Lasse Heje Pedersen haben genau diese Untersuchung durchgeführt. In der wissenschaftlichen Arbeit "Buffett`s Alpha", die im Financial Analysts Journal 2018 veröffentlich wurde, führen sie eine ökonometrische Analyse durch welche Faktoreigenschaften die von Buffett gekauften Aktien am besten beschreiben.

Die in der Analyse verwendeten Faktoren sind zum Beispiel Quality-Minus-Junk, Betting-Against-Beta, Small-Minus-Big, Value-Factor low-book-to-market und das Kreditausfallrisiko. Die Rendite bei einem Portfolio, das alle 3 Monate zielstrebig in die bestplatzierten Aktien nach Buffett`s Alpha investiert, betrug 13,84 % pro Jahr. Das maximale Drawdown fällt mit nur 31,48 % während der Finanzkrise sehr gering aus und liegt 24 % niedriger als der Drawdown des S&P 500. Uns hat besonders gut gefallen, dass von dem Regelwerk "relativ unbekannte" Aktien entdeckt werden.

Kurzbeschreibung: Die Strategie "Conservative Trend-Following" zielt darauf ab, sichere und konservative Aktien zu finden, die bei geringer Volatilität nach oben laufen. Das Aktien-Universum wird bei jedem Screening um die 50 % relativ schwächsten Aktien auf 52-Wochensicht reduziert. Damit wird die Börse als Frühwarnindikator genutzt, die potenzielle Probleme in den Geschäftsmodellen meist frühzeitig erkennt. Die 50 % relativ stärksten Aktien werden nach den Kriterien "Low-Volatility" (je geringer desto besser) und "Adjustierte Dividendenrendite" (je höher desto besser) gerankt. Die adjustierte Dividendenrendite setzt sich aus Dividendenzahlungen plus Aktienrückkäufen minus Kapitalaufnahmen zusammen. Die Renditen im Backtest seit 1999 sind sensationell. Im Durchschnitt wurde knapp 15 % Performance pro Jahr erzielt, was einer Outperformance von 9 Prozentpunkten gegenüber dem S&P 500 entspricht. Der maximale Drawdown betrug während der Finanzkrise nur 29 % und damit 25 Prozenpunkte weniger als der Gesamtmarkt.

Wir haben ein neues Portfolio-Konzept entwickelt. Es heißt "Conservative Trend-Following". Der Name soll bedeuten, dass wir Aufwärtstrends bei konservativen Aktien folgen. Die Renditen im Backtest seit 1999 sind sensationell. Im Durchschnitt wurde knapp 15 % Performance pro Jahr erzielt, was einer Outperformance von 9 Prozentpunkten gegenüber dem S&P 500 entspricht. Der maximale Drawdown betrug während der Finanzkrise nur 29 % und damit 25 Prozenpunkte weniger als der Gesamtmarkt.

Die Idee für dieses Portfoliokonzept stammt aus dem Buch "High Returns from Low Risk", wobei es uns mit einer simplen aber genialen Idee gelungen ist, die Rendite gegenüber der Strategie im Buch um 5 % Prozentpunkt pro Jahr zu verbessern. Im Untersuchungszeitraum seit 1999 beträgt die durchschnittliche Rendite der Originalstrategie aus dem Buch etwa 10 %, was immer noch deutlich stärker ist als der Gesamtmarkt, aber unser Regelwerk erzielte mit 15 % pro Jahr ein noch besseres Ergebnis.

Pim Van Vliet stellt im Buch folgende Strategie vor. Er schließt die riskantesten Aktien aus dem Aktien-Universum systematisch aus, indem er konseuqnt auf volatile Aktien verzichtet. Eine einfache, aber geniale Idee.

- Aus den 1000 höchstkapitalisierten Aktien werden die 500 mit den höchsten Volatilitäten gestrichen

- Die verbleibenden 500 Aktien werden in der Rangliste A nach ihrer Gewinnrendite gerankt: (Dividende + Aktienrückkäufe) / Börsenwert

- Die verbleibenden 500 Aktien werden in der Rangliste B nach ihrem Kursmomentum (Performance auf Sicht von 52 Wochen) auf Jahressicht gerankt.

- Rangliste A und Rangliste B werden zusammengeführt zur Sieger-Rangliste

- Im Buch wird aus den 100 besten Aktien ein Portfolio gebildet.

Die Strategtie "CONSERVATIVE TREND-FOLLOWING"

Wir haben diese Strategie folgendermaßen verbessert:

- Aus den 1000 höchstkapitalisierten Aktien werden die 500 der niedrigsten Performance auf 52-Wochensicht gestrichen. Wir wollen nur Aktien in Aufwärtstrends im Universum haben. Wir wollen schwache Aktien konsequent meiden

- Die 500 verbleibenden Aktien ranken wir in 2 Ranglisten jeweils nach Gewinnrendite und Volatilität und führen diese dann in der finalen Rangliste zusammen.

- Das Depot wird alle 3 Monate aktualisiert.

Dauerläufer-Aktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläufer-Aktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläufer-Aktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläufer-Aktien zu finden. Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsmäß einfach zu handeln.

Dauerläufer-Aktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläufer-Aktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläufer-Aktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläufer-Aktien zu finden. Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsmäß einfach zu handeln.

Dauerläufer-Aktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläufer-Aktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläufer-Aktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläufer-Aktien zu finden. Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsmäß einfach zu handeln.

Für unseren Börsendienst "Depotziel 1 Millionen" haben wir als maximalen Börsenwert 100 Mrd. eingestellt. Das Universum, aus dem die Aktien gescreent werden ist: USA 2000 (v) und Europa 500 (v).Die Zauberformel Ein zeitloses Universalkonzept für überdurchschnittliche Erträge?

Der Artikel steht mit Bildern auch hier bereit:

https://qix.capital/gurus/joel-greenblatt/

Der bekannte Investor und Bestseller-Autor Joel Greenblatt weckt die Hoffnung auf ein zeitloses Universalrezept, mit dem dauerhaft eine weit überdurchschnittliche Rendite an den Aktienmärkten erzielt werden kann. Und das allein durch die Berücksichtigung zweier Kennzahlen.

Inspiriert durch die Börsenlegende Benjamin Graham entwickelte Greenblatt einen Ansatz, der so unkompliziert wie logisch und überzeugend ist, was ihn auch für Börseneinsteiger sehr interessant macht. Er ist rein quantitativ ausgelegt und lässt keinen Spielraum für persönliche Präferenzen oder Emotionen bei Kauf- und Verkaufentscheidungen. Dadurch können viele typische Anlegerfehler vermieden werden. Greenblatts kleines Buch darüber stand nicht umsonst lange Zeit in den US-Bestsellerlisten: Die Zauberformel hat in der Vergangenheit gezeigt, dass es möglich ist den Markt zu übertreffen, sofern man dem Konzept streng folgt.

Der Investor beschreibt ausführlich eine Strategie, mit der auch Privatinvestoren ohne tiefgreifendes Vorwissen über die Bilanzanalyse und Unternehmensbewertung durch das Befolgen einer logischen und einfachen ?Zauberformel? eine gute und vermutlich sogar bessere Performance als die Märkte erreichen könnten. Greenblatts statistische Auswertungen wecken die Neugier auf diese Strategie: Sie belegen, dass die Zauberformel sogar den S&P 500 um mehr das Doppelte schlagen kann.

Kern der Strategie ist der Kauf rentabler Unternehmen zu sehr günstigen Preisen um dann abzuwarten, bis sich Börsenkurs und tatsächlicher Unternehmenswert annähern und eigene Anteile mit einem guten Gewinn verkaufen zu können. Die entscheidende Frage dabei ist: Wie finde ich als Anleger solche günstigen Unternehmen?

Joel Greenblatt betont, dass der Markt immer zu einem bestimmtem Zeitpunkt mit dem Investor übereinstimmen wird, sofern der Anleger ein Unternehmen richtig bewertet hat: Auch wenn der Markt kurzfristig häufig zu Über- und Untertreibungen neigt, so orientiert sich die Preisbildung langfristig am tatsächlichen Wert der Aktien. Greenblatt nutzt die entstehenden Unterbewertungen am Markt aus, um solide Gewinne mit möglichst geringem Risiko zu erzielen. Zur Erhöhung der Renditechancen wählt Greenblatt sehr sorgfältig Aktien lukrativer Unternehmen mithilfe der Zauberformel aus. Er geht von der Annahme aus, dass die Auswahl von fundamental rentablen Unternehmen zukünftige Preissteigerungen der Aktien nach sich zieht. Nach diesem Prinzip ?gut und günstig? stellt Greenblatt ein Portfolio von 20-30 Aktien zusammen.

Zur Bestimmung der rentablen und günstigen Unternehmen zieht die Zauberformel zwei Kennzahlen heran. Der Gedanke dahinter ist einleuchtend: Unternehmen mit dem größten Potential sind diejenigen, die hohe Gewinne bei geringem Kapitaleinsatz erzielen können und dem Anleger für seinen Einsatz eine hohe Rendite ermöglichen.

Hohe Kapitalrendite

Greenblatt bevorzugt Unternehmen, die im Verhältnis zu den Kosten einen größeren Gewinn erwirtschaften. Ein hoher Gewinn geht mit hohen Chancen auf gute Gewinnwachstumsraten und auch künftige überdurchschnittliche Kapitalrenditen einher. Es gilt, je höher die Kapitalrendite, desto besser. Die Kapitalrendite errechnet Greenblatt als Verhältnis des Gewinns vor Zinsen und Steuern (EBIT) zum materiellen Kapitaleinsatz (Nettoumlaufvermögen + Nettoanlagevermögen).

Hohe Gewinnrendite

Das bedeutet, dass ein Unternehmen mit dem eingesetzten Kapital einen höheren Gewinn (Verzinsung) erwirtschaften kann, als andere Unternehmen - also sich für einen Anleger im Verhältnis zum Kaufpreis höhere Gewinne erzielen lassen. Auch hier gilt, je höher die Rendite, desto besser. Die Gewinnrendite errechnet Greenblatt als Verhältnis aus dem Vorsteuergewinn (EBIT) und dem Unternehmenswert (Kapitalmarktwert einschließlich Vorzugsaktien + zinspflichtige Schulden).

Template: Top-Dividendenaktien Europa

Blue Chip Dividenden-Aktien vesprechen attraktive Renditen bei einem Risiko, das unter dem Marktrisiko liegt. Sie sind für Aktionäre ein hilfreiches Instrument, um passive Einkommensströme zu erzielen. Zu diesem Ergebnis kommen viele empirische Auswertungen zum Beispiel von O`Shaughnessy. Wichtig ist es, die sogenannte Value-Trap weitgehend zu vermeiden. Davon spricht man, wenn die Dividendenrenditen sehr hoch sind, aber das Geschäft schrumpft. Beispiel: Die Aktien der Versorger RWE und E.ON zum Beispiel fielen ab 2008 fast zehn Jahre lang bei hohen Dividenrenditen, weil die Dividende stetig gekürzt werden musste.

Um die Top-Dividendenaktien Deutschland zu finden, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt bezahlte Dividendenrendite

- Volatilität so gering wie möglich

- Finanzverbindlichkeitenquote so gering wie möglich

- Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt relative schwache Aktien werden gemieden.

- Die Dividende muss in den letzten 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert.

- Die zuletzt gezahlte Dividende muss bei über 3 % liegen

Bei diesem Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien wie zum Beispiel dem Wachstum der Dividenden in den letzten 10 Jahren. Als Qualitätsfaktoren, um sicherzustellen, dass die Aktie eine gute Perspektive haben, verwenden wir Volatilität und relative Stärke. Dividendenaktien mit schwacher Geschäftsperspektive werden meist relativ schwach vom Kursverhalten und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

Als "Dividenden-Aristokraten" werden nach strenger Definition Aktien bezeichnet, die seit mindestens 25 ihre Dividenden ununterbrochen steigern konnten. Diese Defintion ist in der US-Finanzpresse entstanden. In weniger strenger Definition werden als "Dividenden-Aristokraten" all diejenigen Unternehmen bezeichnet, die seit 25 Jahren keinen Dividendenausfall und keine Dividendensenkung verzeichnet haben. In diesem aktien REPORT filtern wir aus den 500 größten europäischen Aktien die Titel heraus, die eine Dividendenkontinuität von mindestens 10 Jahren vorweisen können. Die Treffermenge wird geordnet nach der Anzahl der Jahre ununterbrochener Dividendenzahlungen. Die Titel ganz oben in der Rangliste sind demzufolge die Dividenden-Aristokraten.

Als "Dividenden-Aristokraten" werden nach strenger Definition Aktien bezeichnet, die seit mindestens 25 ihre Dividenden ununterbrochen steigern konnten. Diese Definition ist in der US-Finanzpresse entstanden. In weniger strenger Definition werden als "Dividenden-Aristokraten" all diejenigen Unternehmen bezeichnet, die seit 25 Jahren keinen Dividendenausfall und keine Dividendensenkung verzeichnet haben. Im Juli 2019 gab es unter den größten 2.000 US-Aktien insgesamt 166 Titel, die wir als ?Dividenden-Aristokraten? bezeichnen können. Für diesen PDF-Report haben wir zudem vorausgesetzt, dass die Unternehmen ihre Umsätze in den letzten 10 Jahren um durchschnittlich 3 % pro Jahr gesteigert haben. Dadurch wird die Treffermenge auf unter 100 Titel reduziert.

Der TraderFox Dividenden-Check weist jeder Aktie bis zu 15 Punkte zu. Es geht darum festzustellen, ob eine Aktie ein geeigneter Bestandteil eines Dividenden-Portfolios ist, mit dem Ziel, einen passiven, stetigen und wachsenden Zahlungsstrom zu generieren. Das Besondere an unserem Dividenden-Check ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes.

Das Template "Faktor Growth" identifiziert Wachstumsaktien nach allgemein anerkannten Wachstums-Kennzahlen. Diese sind:

- EPS-Wachstum gegenüber Vorjahr so groß wie möglich

- EPS-Wachstum (TTM) so groß wie möglich

- EPS-Wachstum gegenüber Vorjahresquartal so groß wie möglich

- Umsatzwachstum gegenüber Vorjahr so groß wie möglich

- Umsatzwachstum (TTM) so groß wie möglich

- Umsatzwachstum gegenüber Vorjahresquartal so groß wie möglich

Dieses Template identifiziert Momentum-Aktien und verwendet dabei allgemein akzeptierte Kennzahlen:

- Abstand vom 200-Tages-Hoch so klein wie möglich

- Performance in den letzten 50, 150 und 250 Handelstagen so groß wie möglich

- Abstand vom GD 200 so groß wie möglich

Das Template "Faktor Quality" identifiziert Aktien mit allgemein anerkannten Qualitätseigenschaften. Diese sind:

- Eigenkapitalrendite so hoch wie möglich

- Stabilität beim EPS-Wachstum

- Finanzverbindlichkeitenquote so gering wie möglich

- Stabilitäts Nettogewinnmarge so hoch wie möglich

- Durchschnittliche Nettogewinnmarge so hoch wie möglich

- Rendite auf das eingesetzte Kapital so hoch wie möglich

- Stabilität beim Umsatzwachstum

Der Faktor Safety berücksichtigt bilanzielle Eigenschaften von Firmen, um sicherzustellen, dass ein unerwarteter Totalverlust nicht eintritt. Folgende Faktoren fließen mit ein:

- Finanzverbindlichkeitenquote und Financial Leverage sollten gering sein

- Ohlson's O-Score zur Abschätzung der Insolvenzwahrscheinlichkeit sollte gering ein

- EBIT / Total Debt sollte groß sein. Es sagt aus, dass eine Firma ihre Schulden gut abbezahlen kann

- Die Nettogewinnmarge einer Firme sollte hoch und im Verlauf der letzten 5 Jahre stabil gewesen sein

Dieses Template identifiziert Value-Aktien und verwendet dabei die allgemein akzeptierten Kennzahlen. Diese sind:

- niedriges KGV

- niedriges KUV

- hohe Dividendenrenditen

- niedriges KVB

- niedriges EV/EBITDA

- niedriges EV/EBIT

- Tägliche Volatilität mit 50 und 250 Perioden

- Wöchentliche Volatilität mit 20 und 52 Perioden

- Kursstabilität (Minimierung der quadratischen Abweichungen zur Regressionsgerade)

Der Research-Report Fallen Angels listet Qualitäts-Aktien mit mindestens 11 von 15 Punkten im TraderFox Qualitäts-Check auf, die mindestens 40 % von ihrem 52-Wochenhoch verloren haben. Die Sortierung erfolgt gleichgewichtet nach dem Abstand vom 52-Wochenhoch (je höher die Verluste desto besser für das Ranking) und der Punktzahl im Qualitäts-Score (je mehr Punkte desto besser). Der Qualitäts-Check steht auf https://aktie.traderfox.com gratis zur Verfügung.

Wikipedia: "Daniel J. Zanger" ist ein technischer Börsenanalyst und Trader aus den USA. Mit einer Vervielfachung von 10.775 US-Dollar auf 18 Millionen US-Dollar von Juni 1998 bis Dezember 1999, ist er der Weltrekordhalter für den größten prozentualen Gewinn eines Finanzportfolios binnen 12 Monaten bzw. 18 Monaten.

Daniel Zanger will in Rallyphasen überproportional mitverdienen. Er setzte auf führende High-Beta-Stocks, die aus bullischen charttechnischen Kaufmustern nach oben ausbrechen. Wichtig war für Zanger, dass die Kursanstiege von hohem Handelsvolumen begleitet wurden. Volumen ist alles. Keine Aktie kann eine große Bewegung ohne Volumen machen.

Wir haben die Zanger-Strategie folgendermaßen modelliert

- Wir filtern das Aktienuniversum nach Aktien, die ein Beta von über 1,5 haben. Das bedeutet, dass diese Aktien Marktbewegungen in der Regel um das 1,5fache stärker mitmachen.

- Gleichzeitig setzen wir voraus, dass die Aktien zu den 30 % der Aktien mit der höchsten relativen Stärke in den letzten 100 Tagen gehören, denn wir wollen nur die führenden Aktien im Blick behalten.

- Wir ranken die Treffermenge nach Beta (60 %, je höher desto besser) und nach dem Handelsvolumen in den zurückliegenden 3 Tagen (20 %) und in den zurückliegenden 14 Tagen (20 %). Je Stärker das Handelsvolumen gegenüber der Vergleichsperiode angezogen hat, desto besser.

Kaufstrategie

Wir kaufen die Ausbrüche dieser Aktien, wenn sie aus klar definierten Chartmustern nach oben rausgehen und wenn gleichzeitig das Volumen anzieht.

Template: High-Growth-Investing

Kurzbeschreibung: Das Screening "High-Growth-Investing" identifiziert die attraktivsten Wachstumsaktien der USA. Über ein Scoring-System (maximale Punktzahl 16) wird sichergestellt, dass das Wachstum gesund und effizient ist. Es sollte eine gesunde Balance zwischen Wachstum und Profitabilität geben. Großen Wert wird auf ein starkes Umsatzwachstum gelegt und eine attraktive Bewertung gelegt.

Am 26. Februar 2019 stellte Stefan Waldhauser im Blog high-tech-investing.de seine Anlagestrategie High-Growth-Investing vor. Mit Hilfe der Strategien sollen aussichtsreiche Wachstumsaktien identifiziert werden. Der Scanner "High-Growth-Investing" identifiziert Aktien mit einem High-Growht-Investing-Score von mindestens 12 und ordnet diese nach den Kriterien Volatilität (je geringer, desto besser) und "Abstand vom Hoch". Je geringer desto besser.

Im ersten Schritt werden 6 Aktien-Eigenschaften überprüft und es können für jede Aktie insgesamt bis zu 16 Punkte vergeben werden.

Kriterium 1: Enterprise Value / Sales -Verhältnis (EV/Sales)

Mit diesem Kriterium wird überprüft, ob die Bewertung einer Technologieaktie akzeptabel ist. Eine Aktie erhält 3 Punkte wenn die Kennzahl kleiner gleich 8 ist. Eine Aktie erhält 2 Punkte, wenn die Kennzahlen größer 8 und kleiner gleich 10 ist. Eine Aktie erhält nur 1 Punkt, wenn die Kennzahl größer als 10 und kleiner gleich 12 ist.

Kriterium 2: Gross-Margin TTM

Mit dieser Kennzahl wird überprüft welcher Anteil des Umsatzes nach Abzug der direkten Herstellungskosten beim Unternehmen verbleibt. Je höher desto besser. Eine Aktie erhält 3 Punkte, wenn die Gross-Margin TTM größer gleich 75 % ist. Eine Aktie erhält 2 Punkte, wenn die Gross-Margin TTM kleiner als 75 % und größer gleich 65 % ist. Eine Aktie erhält nur 1 Punkt, wenn die Gross-Margin TTM kleiner als 65% und größer gleich 50 % ist.

Kriterium 3: Rule of 40 TTM

Mit dieser Kennzahl soll die Güte des Geschäftsmodell abgeschätzt werden. Wachstum sollte effizient von statten gehen. Es sollte eine gesunde Balance zwischen Wachstum und Profitabilität geben. Effizienz ist hierbei als Wachstumsrate plus Freier-Cashflow-Marge definiert. Bei Firmen, die schnell wachsen, zum Beispiel mit 100 %, wäre auch noch eine negative Cashflow-Rate von 60 % akzeptabel. Eine Aktie erhält 3 Punkte, wenn die Rule of 40 TTM größer gleich 60 % ist. Eine Aktie erhält 2 Punkte wenn die Rule of 40 TTM kleiner 60 % und größer gleich 50 % ist. Eine Aktie erhält nur 1 Punkt, wenn die Rule of 40 TTM kleiner 50 % und größer gleich 40 % ist.

Kriterium 4: Umsatzwachstum TTM

Gesucht werden Firmen mit hohem Umsatzwachstum. Je höher das Umsatzwachstum, desto besser. Eine Aktie erhält 3 Punkte, wenn das Umsatzwachstum TTM größer gleich 40 % ausfällt. Eine Aktie erhält 2 Punkte, wenn das Umsatzwachstum TTM kleiner als 40 % und größer gleich 30 % ist. Eine Aktie erhält, nur einen Punkt, wenn das Umsatzwachstum TTM kleiner als 30 % und größer gleich 20 % ist.

Kriterium 5: Verschuldungsgrad (Debt/Equity Ratio)

Je niedriger die Verschuldung eines Unternehmens ist, desto besser. Eine Aktie erhält 3 Punkte, wenn der Verschuldungsgrad kleiner gleich 0,5 ist. Eine Aktie erhält 2 Punkte, wenn der Verschuldungsgrad größer als 0,5 und kleiner gleich 1 ist. Eine Aktie nur 1 Punk, wenn der Verschuldungsgrad > 1 und kleiner gleich 1,5 ist.

Kriterium 6: PEG-Ratio TTM

Eine Aktie erhält 1 Punkte, wenn das PEG-Ratio TTM größer 0 und kleiner 1 ist.

Im zweiten Schritt werden nun all diejenigen Aktien betrachtet, die einen High-Growth-Investing-Score von über 12 Punkten haben. Zusätzlich müssen die Aktien nun folgende Bedingungen erfüllen:

- Die Wachstumsrate der letzten 3 Jahre beträgt jeweils über 10 %

- Der Umsatz der letzten 12 Monate beträgt über 100 Mio. ?

- Die Marktkapitalisierung liegt bei über 300 Mio. ?

In einem dritten Schritt können nun besonders vielversprechende Aktien aus der Treffermenge gekauft werden!

Dieses Template ist unsere Interpretation der Anlagestragie von Warren Buffett. Es identifiziert Aktiengesellschaften, die stabil (a) und gleichmäßig (b) und hochprofitabel (c) mit hohen Nettogewinnmargen und Kapitalrenditen wachsen und (d) eine geringe Verschuldung haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen. Die hier hinterlegten Regeln kommen so auch bei den beiden TraderFox-Qualitäts-Indizes High-Quality-Stocks USA und High-Quality-Stocks Europe zum Einsatz. Unser Index TraderFox High-Quality AlphaSelection beinhaltet zusätzlich noch das KUV als Bewertungskriterium. Lediglich einige Branchen- und Sektorenbeschränkungen, die im Index angewendet werden, sind hier nicht hinterlegt. Im Backtest zeigt das Regelwerk durchschnittliche Jahresrenditen von bis zu 16 % bei deutlich geringeren Drawdowns als der Gesamtmarkt. Diese Strategie gehört zu den Top-Empfehlungen von TraderFox für Anlagestrategien.

Dieses Template ist unsere Interpretation der Anlagestragie von Warren Buffett. Es identifiziert Aktiengesellschaften, die stabil (a) und gleichmäßig (b) und hochprofitabel (c) mit hohen Nettogewinnmargen und Kapitalrenditen wachsen und eine geringe Verschuldung haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen. Die hier hinterlegten Regeln kommen so auch bei den beiden TraderFox-Qualitäts-Indizes High-Quality-Stocks USA und High-Quality-Stocks Europe zum Einsatz. Unser Index TraderFox High-Quality AlphaSelection beinhaltet zusätzlich noch das KUV als Bewertungskriterium. Lediglich einige Branchen- und Sektorenbeschränkungen, die im Index angewendet werden, sind hier nicht hinterlegt. Im Backtest zeigt das Regelwerk durchschnittliche Jahresrenditen von bis zu 16 % bei deutlich geringeren Drawdowns als der Gesamtmarkt. Diese Strategie gehört zu den Top-Empfehlungen von TraderFox für Anlagestrategien.

Simon Betschinger bezeichnet als KUV-Monster Aktien, die zu den 5 % der am höchsten bewerteten Aktien nach dem KUV-Kriterium zählen. Dieses Template listet KUV-Monster auf, bei denen man beim Eröffnen neuer Investmentpositionen vorsichtig sein sollte.

Er schreibt dazu:

?Ich investiere nicht in KUV-Monster!? Das sind die Aktien mit den 5 % der höchsten KUVs am Markt. Diese Regel gehört zu den wichtigsten Leitplanken meiner Investmentstrategie. Regelbasierte Portfolios, die aus den Aktien mit den höchsten KUVs gebildet werden, erzielen kaum positive Renditen. Etwa 8 von 10 KUV-Monster werden vom Himmel geholt. 1 KUV-Monster entwickelt sich ordentlich. 1 KUV-Monster startet voll durch. Das ist das Chance-Risiko-Profil beim Investieren in KUV-Monster.

Ich gab euch diese Leitplanke fürs Investieren 2021 an die Hand und sagte einen Absturz von Aktien wie Docusign, Cloudflare, Upstart oder Plug Power voraus. Bei neuen Geschäftsmodellen ohne Burggraben, die gehypt werden, bietet die KUV-Monster-Regel vor allem für Neulinge eine gute Orientierung. Konservative Anleger, bei denen die Geldsicherheit im Vordergrund steht, sind gut beraten damit, nicht in KUV-Monster zu investieren. Auch nicht in Aktien wie Adobe oder NVIDIA. Diese Anleger finden mit ETFs auf große Weltindizes ein vernünftiges Maß an Sicherheit. Es gibt auch Anleger, die keine Sicherheit suchen, sondern hohe Gewinnchancen.

Kennzahlen wie das KGV oder das KUV können manchmal eine gute Orientierung sein, ob eine Aktie überteuert und günstig zu haben ist. Manchmal. Rein formal ist der faire Wert einer Aktie immer der Gegenwartswert der zukünftigen Cashflows. Amazon wuchs in seinen frühen Jahren mit teilweise exorbitant hohen KGVs, wenn überhaupt Gewinne erzielt wurden. Value-Investoren machten um diese Aktie einen Bogen. Ich kaufte Amazon 2013 mit dem Verweis auf das sehr günstig KUV von nur 2 und erkannte das Potenzial für höhere Gewinnmargen im neuen Digitalgeschäft, das aufgebaut wurde. Amazon war nach dem KUV-Kriterium und angesichts der Marktführerschaft eine Value-Aktie.

Burggrabenfirmen, die mit sehr hohen Gewinnmargen arbeiten, wie NVIDIA oder Adobe gehören manchmal auch zur Gruppe der KUV-Monster. Diese Klassifizierung ist ein Warnsignal, eine Leitplanke, sie bietet Orientierung. Börsenregeln sind keine Naturgesetze. Vor allem Naturwissenschaftler verzweifeln oft an den Märkten, weil sie Naturgesetze suchen, aber nur grobe Orientierungsregeln finden. Basierend auf einer DCF-Bewertung kann ich auch zu der Einschätzung kommen, dass es sich auch bei einer Aktie mit hohem KUV um einen guten Kauf handelt.

Als ich die NVIDIA-Aktie im Februar 2016 kaufte, war sie übrigens eine günstig bewertete KUV-Value-Aktie. Wie Amazon 2013. Ich stelle meine Investments nicht glatt, weil die Bewertung temporär zu hoch ist. Ich stelle sie nur glatt, wenn ich keine Wachstumsperspektive mehr erkenne, oder wenn ich schlicht und einfach das Klumpenrisiko in meinem Depot reduzieren möchte.

Wichtig: Wenn ich den Leuten über meine Börsenerfahrungen berichte, dann stell ich oft fest, dass sie mich absichtlich falsch verstehen wollen. Sie interpretieren jede Aussage als Naturgesetz, obwohl es Leitplanken und Orientierungsregeln sind.

Diese Rangliste listet Wachstumsaktien auf, die ein Umsatz- und Gewinnwachstum auf TTM-Basis von über 20 % vorweisen können. TTM steht für Trailing Twelve Month. Bei diesem Verfahren werden die letzten 4 Quartale zu einem fiktiven Geschäftsjahr aufaddiert und mit den 4 Quartalen davor verglichen. Der Vorteil dieser Kennzahl ist die Aktualität. Neue Quartalszahlen gehen sofort in die Berechnung mit ein. Voraussetzung ist zudem, dass das Relative-Stärke-Rating über 80 liegt. Nachdem der Filterprozess abgeschlossen wurde, werden die Aktien nach dem Abstand zu ihrem 52-Wochenhoch sortiert.

Die Rangliste liefert Aktien mit hohen Dividendenrenditen. Es werden dabei zusätzliche Qualitätskennzahlen berücksichtigt, um sicherzustellen, dass die Dividendenzahlungen nachhaltig sind. Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt sehr schwache Aktien werden vermieden, weil das oft ein erster Hinweis auf finanziellen Stress ist. Zudem muss die Dividende in den letzten 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert. Nach dem Filterprozess fließen neben der Dividendenrendite auch noch die Volatilität und die Finanzverbindlichkeitenquote in den Sortierungsprozess mit ein. Bei Letzteren gilt: Je niedriger desto besser.

Dauerläufer-Aktien sind Aktien, die in der Vergangenheit kontinuierlich und mit wenigen Rücksetzern gestiegen sind. Aktionäre machen in der Regel gute Erfahrungen mit solchen Aktien, die einen stabilen Track-Record vorweisen können. Eine gute Dauerläufer-Aktie hat eine vernünftige Balance zwischen Rendite und Risiko. Wir verwenden zwei Indikatoren, um Dauerläufer-Aktien zu finden. Der Indikator "stabiles Kurswachstum" legt eine Regressionsgerade über den Kursverlauf. Aktien mit den kleinsten, quadratischen Abweichungen zeigen stabile Kursverläufe. Der Indikator "Monkey-Trader" simuliert zufällige Käufe und Verkäufe und berechnet die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln.

Diese Rangliste zeigt Aktien, die basierend auf ihrer historischen Bewertung in den letzten 5 Jahren aktuell um mindestens 10 % unterbewertet sind. Fair-Value-Charts setzen historische Bewertungskennzahlen in Bezug zum aktuellen Kurs. Sie zeigen, ob eine Aktie auf Basis der historischen Bewertung gerade eher günstig oder teuer ist. Dieser Ansatz ist umstritten. Wissenschaftlich gilt das DCF-Verfahren als anerkannte Methode, um den fairen Wert einer Aktie zu bestimmen. Das DCF-Verfahren basiert allerdings auf zukünftigen Free-Cash-Flow-Schätzungen. Der Vorteil von Fair-Value-Charts ist, dass sie auf tatsächlich vorhandenen und nicht auf geschätzten Daten basieren.

Template: NEO-DARVAS-Basis-Screening

Kurzbeschreibung: Die NEO-DARVAS-STRATEGIE ist ein Trendfolge-Ansatz, der auf die stärksten Aktien der Wall Street setzt. Es kommen nur Titel in Frage, die seit dem Halbjahrestief mindestens 70 % zugelegt haben und die in den letzten 20 Handelstagen ein neues 52-Wochenhoch markierten. Wir NEO-DARVASIANER wollen also dort sein, wo gerade die Musik spielt. Wir wollen auf die Aktien setzen, die gerade mit voller Wucht nach oben laufen. Das Schlimmmste wäre für uns, in Titel investiert zu sein, bei denen sich nichts tut. Das wäre verschwendete Zeit und die Opportunitätskosten wären zu hoch. Die Backtests zeigen für die Strategie im Zusammenspiel mit Pivotal-Points (Gap-Ups) durchschnittliche Jahresrenditen von über 25 % pro Jahr. Es gelang in den 20 Jahren zuverlässig, die großen Kursgewinner zu reiten. Die Volatilität dieser Strategie ist allerdings enorm. Manchmal wird 2 Monaten das Depot um über 30 % nach oben gezogen und dann läuft sie wieder 10 Monate seitwärts.

Hinweis: Die Sortierung der Rangliste erfolgt in diesem Screening nach Höhe der Wachstumsraten. Die Sortierung hat keinen Einfluss auf die Treffermenge.

Wir haben in diesem Template die Basis-Kriterien hinterlegt. Die Treffermenge wird dabei noch über einige Ranglisten-Faktoren geordnet. Ranglisten-Faktoren ändern nicht die Treffermenge ab. Sie bestimmen lediglich wie die Treffermenge angeordnet wird.

Der vermutlich erfolgreichste Aktiensammler aller Zeiten ist der aus Boston stammende Peter Lynch. Er übernahm 1977 als verantwortlicher Fondsmanager den Magellan Fund. Von 1977 bis 1990 gelang ihm mit diesem breit gestreuten Fonds eine Durchschnittsrendite von 29,2 % pro Jahr. Zum Vergleich: Der S&P 500 erzielte im Vergleichszeitraum eine Rendite von nur etwa 10 % pro Jahr. Unter seiner Federführung wuchs das Anlagevermögen des Magellan Fund von 18 Mio. auf 14 Mrd. USD an und beinhaltete am Ende mehr als 1.000 unterschiedliche Aktien.

Peter Lynch hat als Ziel sogenannte Tenbagger-Aktien zu finden, also Aktien, die sich verzehnfachen können. Er kauft erfolgreiche und moderat bewertete Firmen und gibt diesen dann mindestens 3 Jahre Zeit, um sich zu entwickeln.

Unser Template bildet folgende Kernelemente der Philosophie von Peter Lynch ab!

1. Das PEG-Ratio stellt sich, dass Wachstum und Bewertung in einem angemessenem Verhältnis stehen. Peter Lynch schreibt in seinem Buch über die Jahre 1978 und 1979, dass die PEG-Ratios auf seinen Aktien zwischen 4 und 6 bzw. zwischen 3 und 5 lagen, aber gleichzeitig schreibt er in einem anderen Absatz, dass es für eine faire Bewertung bei 1 liegen sollte. Wir haben im Template die Grenz auf 1,5 gesetzt. Wir arbeiten mit dem PEG-Ratio der letzten vier Quartale. Die Gewinne der letzten vier Quartale (EPS) werden durch die Wachstumsrate im Vergleich zur Periode davor geteilt. Für Peter Lynch war das PEG-Ratio die entscheidende Kennzahl, um herauszufinden, ob eine Aktie günstig bewertet ist. Oder anders ausgedrückt. Die Bewertung muss durch das Wachstum gerechtfertigt sein.

2. Der durchschnittliche Gewinnwachstums (EPS) der letzten beiden Jahr muss über 15 % liegen und bei maximal 40 %. Peter Lynch bevorzugte erfolgreiche Firmen, die ihre Gewinne steigern.

3. Die Verschuldung der Firma darf nicht zu groß sein. Das Fremdkapital/Eigenkapital-Ratio muss unter 0,4 liegen. Peter Lynch empfiehlt Firmen mit einer hohen Verschuldung zu vermeiden. Firmen mit hoher Verschuldung können in schwierigen Konjunkturphasen sehr schnell Probleme bekommen.

4. Das Umsatzwachstum der letzten 5 Jahre muss durchschnittlich größer als 5 %. Damit wird sicher gestellt, dass erfolgreiche Firmen im Depot landen, denen es gelungen ist, moderat zu wachsen.

5. Diese Treffermenge wird absteigend sortiert nach dem durchschnittlichen Gewinnwachstum (EPS) der letzten beiden Jahre.

Kurzbeschreibung: Die Strategie "Value-Investing nach Phil Town" zielt darauf ab, wundervolle Unternehmen zu einem attraktiven Preis zu finden. Als "wundervoll" bezeichnet Phil Town Unternehmen, die er mindestens zehn Jahre halten würde; wenn er ein Unternehmen findet das 1 $ wert ist und nur 50 ¢ kostet, dann hat es für ihn einen attraktiven Preis. Um solche Unternehmen zu finden, geht er folgendermaßen vor: Zuerst sucht er Unternehmen, welche die sogenannten "vier M´s" aufweisen:

- Meaning: Hat das Unternehmen für mich eine Bedeutung? Ein Unternehmen sollte nur gekauft werden, wenn man versteht, was das Unternehmen macht, wie die Branche funktioniert und wenn es sich an Wertvorstellungen orientiert, die man selbst für gut erachtet.

- Moat: Hat das Unternehmen einen breiten Burggraben? Davon gibt es fünf Arten: Marke (man vertraut der Marke und bezahlt deswegen mehr fürs Produkt), Geheimnis (in Besitz eines Patents oder Betriebsgeheimnisses, welches direkte Konkurrenz schwierig macht), Gebühr (exklusive Kontrolle über einen bestimmten Markt), Umstieg (ein Unternehmen ist so sehr Teil des Lebens, dass sich Umstellung nicht lohnt, Preis (konkurrenzlos billige Produkte).

- Management: Hat das Unternehmen ein gutes Management? Hier ist zu fragen, ob das Management im Sinne der Anleger handelt, welche Motivation es antreibt und ob das Gehalt unverhältnismäßig hoch ist. Diese Infos bekommen wir aus dem Brief an die Aktionäre.

- Margin of Safety: Hat das Unternehmen ein Sicherheitspolster? Hier ist zu fragen, ob der Preis gerade attraktiv ist. Dann schaut Phil Town sich die Fundamentaldaten an. Wenn diese attraktiv sind, dann berechnet er einen Empfehlungspreis (Sticker Price) und einen Sicherheitspreis (Margin of Safety) für das Unternehmen.

Es ist ersichtlich, dass Phil Town´s Vorgehen auf zwei Schwerpunkten beruht: Der eigenen Meinung und fundamentaler Analyse. Das Template hilft anhand der Fundamentalanalyse die in Frage kommenden Unternehmen drastisch zu reduzieren, über die man sich dann eine eigene Meinung bilden kann. Phill Town nennt folgende Screening-Kriterien, um erfolgreiche Firmen zu finden:

Durchschnittliche Gesamtkapitalrendite (ROIC):

- Auf Sicht von einem Jahr: mindestens 10 %.

- Auf Sicht von fünf Jahren: mindestens 10 %.

- Auf Sicht von zehn Jahren: mindestens 10 %.

Durchschnittliches Eigenkapitalwachstum:

- Auf Sicht von einem Jahr: mindestens 10 %.

- Auf Sicht von drei Jahren: mindestens 10 %.

- Auf Sicht von fünf Jahren: mindestens 10 %.

Durchschnittliches EPS-Wachstum:

- EPS-Wachstum (TTM): mindestens 10 %.

- Stabiles EPS-Wachstum (5 Jahre): mindestens 10 %.

- Stabiles EPS-Wachstum (10 Jahre): mindestens 10 %.

Durchschnittliches Umsatz-Wachstum:

- Umsatz-Wachstum (TTM): mindestens 10 %.

- Stabiles Umsatz-Wachstum (5 Jahre): mindestens 10 %.

- Stabiles Umsatz-Wachstum (10 Jahre): mindestens 10 %.

Durchschnittliches Operatives Cashflowachstum:

- Auf Sicht von einem Jahr: mindestens 10 %.

- Auf Sicht von drei Jahren: mindestens 10 %.

Wichtig: Die strengen 10 % Kriterien führen zu wenigen Treffern. Wir haben diese im Template daher auf 5 % abgeschwächt.

Das Scoring-System "F-Score" geht auf den Professor Joseph Piotroski der Stanford University zurück. Der F-Score beinhaltet 9 Werte aus der Bilanz einer Firma. Es ist eine Kennzahl, um die finanzielle Kraft von Firmen zu bewerten. Piotroski nutzte das F-Score-System, um günstig bewertete Aktien einer Sicherheitsprüfung zu unterziehen. Der F-Score wurde auf Aktien mit niedrigem Kurs-Buchwert-Verhältnis (high book-to-market-value) angewendet. Solche Aktien stehen meist unter finanziellem Stress. Der F-Score fungiert hier als eine Art Qualitäts-Kennziffer, um unter den Value-Aktien diejenigen mit der höchsten Qualität ausfindig zu machen. Piotroski testete den F-Score im Zeitraum 1976 bis 1996 und erzielte eine Outperformance von etwa 7,6 % jährlich. Das ist gewaltig. Neuere Backtests bestätigen die Outperformance auch im Zeitraum von 1999 bis heute. Das Shorten von hoch bewerteten Aktien mit niedrigem F-Score erhöht die Performance des Systems auf 23 % pro Jahr.

Die Value-Strategie geht konkret folgendermaßen: Am gesamten Aktienmarkt werden nur die 20 % der Aktien mit dem niedrigsten Kurs-Buchwert-Verhältnis betrachtet. Von diesen Aktien werden dann die Aktien mit dem höchsten F-Score gekauft. Die Strategie steht in unserem Screener aktien RANKINGS als Template zur Verfügung.

Der TraderFox Qualitäts-Check weist jeder Aktie bis zu 15 Punkte zu. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Es folgen nun die verwendeten Kennzahlen und Grenzwerte

Wachstum und Stabilität:

- Umsatzwachstum 5 Jahre; 50%

- Stabilität Umsatzwachstum 5 Jahre; 65%

- EPS-Wachstum 5 Jahre; 50%

- Stabilität EPS-Wachstum 5 Jahre; 65%

Profitablität und Rentabilität

- Eigenkapitalrendite; 50%

- Rendite auf das eingesetze Kapital; 50%

- Nettogewinnmarge; 50%

Kursentwicklung und Volatilität

- Volatilität; 50% (ranking reversed)

- Performance pro Jahr; 50%

- Kursstabilität; 50%

Sicherheit und Bilanz

- Finanzverschuldung; 50% (ranking reversed)

- EBIT / Verschuldung; 25%

- EBIT / Zinszahlung; 25%

Rote Flaggen

- Zu hohes KUV?; 10% (ranking reversed)

- Zu hohes KGV?; 10% (ranking reversed)

Das Template "Shortseller-Stocks" soll Aktien identifizieren, die für Short-Strategien geeignet sind. Wir verwenden dabei die Kriterien des Scoring-Systems Buffett's Alpha, quasi in umgekehrter Reihenfolge. Das Scoring-Sytem Buffett's Alpha hat bei der empirischen Rückrechnung hervorragende Arbeit dabei geleistet, einerseites hervorragende Firmen mit hohen Renditeperspektiven zu identifizieren und andererseits Aktien ausfindig zu machen, in die man als konservativer Investor auf keinen Fall investieren sollte.

Die Aktien, die mit diesem Template gefunden werden, haben eine schlechte Bewertung nach dem Scoring-System Buffett's Alpha. Je höher der Ranglistenplatz desto schlechter das Scoring. Es werden dabei folgende Merkmale berücksichtigt:

- Kreditausfallwahrscheinlichkeiten nach Ohlson's O-Score und Altman's Z-Score. Es handelt sich hierbei um Kennzahlen, die das finanzielle Risiko von Firmen bewertet. Ähnlich gehen Rating-Agenturen vor, um Kreditausfallwahrscheinlichkeiten zu berechnen.

- zu hohe Aktienbewertung. Je höher der Faktor ist, um den die Börsenbewertung die tatsächlichen Vermögenswerte übersteigt, desto höher wird das potenzielle Risiko betrachtet.

- schlechte Qualität von Gewinn- und Cashflowentwicklung. Wenn die Cashflows und Gewinne zurückgehen, insbesondere in Relation zum eingesetzen Kapital, ist das ein deutlich negatives Kriterium.

- hohe Marktsensitivitäten. Die Aktien tendieren dazu hochnervös auf Gesamtmarktbewegungen zu reagieren.

Wenn man in der Vergangenheit systematisch in die 50 oberen Aktien investierte, erzielte man eine negative Portfoliorendite.

Dieses Screening filtert nach folgenden Kriterien, um sichere und unkorrelierte Aktien zu identifizieren, die für eine gute Depotdiversifikation in Rahmen eines Stillhalter-Konzeptes sinnvoll sind.

- Drawdown so niedrig wie mögglich

- Korrelationskoeffizient so niedrig wie möglich

- Outperformance an negativen Tagen so hoch wie möglich

- Durchschnittliche Jahresperformance seit 10 Jahren so hoch wie möglich

Es geht mit in diesem Screening "Superperformance-Stocks" darum, Aktien zu identifizieren, die ein "Leadership Profile" vorweisen und raketenartig durchstarten können. Dazu hat Mark Minervini die SEPA-Methode entwickelt. Sie beinhaltet 5 Kernelemente

1. Trend-Template

Als Trader brauchen wir uns nicht für Aktien zu interessieren, die in Abwärtstrends oder Seitwärtsphasen feststecken. Die großen Trendbeschleunigungen beginnen fast immer aus einer Phase heraus, in der die Aktien bereits aufwärts tendieren. Mark Minervini hat ein Trend-Template entwickelt, um den Markt danach zu filtern. Es ist folgendermaßen definiert:

Trend-Template Kriterien:

- Der Aktienkurs ist über dem GD150 und über dem GD200

- Der GD150 liegt über dem GD200

- Der GD200 bewegt sich seit über 1 Monat aufwärts

- Der 50er GD ist über dem GD 150 und über dem GD200

- Der aktuelle Aktienkurs ist über dem 50er GD

- Der aktuelle Aktienkurs ist mindestens 30% über dem 52-Wochentief

- Der aktuelle Aktienkurs ist nicht mehr als 25% von seinem 52-Wochenhoch entfernt

- Das relative Stärke Ranking nach IBD ist größer als 70

- Das Trend-Template können wir so eins zu eins modellieren

2. Fundamenteldaten

Die meisten Superperformance-Phasen werden von einer Verbesserung bei Gewinnen, Umsätze oder Gewinnmargen getrieben. Diese Verbesserungen der Fundamentaldaten werden bereits schwarz auf weiß in den Geschäftsberichten ersichtlich, bevor die Superperformance-Phase startet.

Modellierung: Ich würde es hier relativ einfach halten und voraussetzen, dass der Gewinn im letzten Quartal um mehr als 20 % gestiegen sein muss. Weil Minervini großen Wert auf die Qualität der Ergebnisanstiege legt, die möglichst von steigenden Umsätzen ausgelöst werden sollten, würde ich beim Mindestumsatzwachstum einen Filter bei +10 % setzen.

3. Catalyst

Die Phase der starken Anstiege beginnt meist immer mit einem Trigger-Ereignis. Das können Quartalszahlen sein, eine neuer CEO, neue Großaufträge, oder eine FDA-Zulassung bei Biotech-Aktie. Als Trader macht es Sinn gezielt nach diesen Catalysts Ausschau zu halten.

Modellierung: Ich würde in der PDF-Datei, die wir erstellen, generell alle Aktien anzeigen lassen, die das Screening nach Punkt 1 und Punkt 2 erfüllen. Zusätzlich würde ich dann die Aktien separat noch einmal hervorheben, die sich durch folgende Eigenschaften auszeichnen:

- hohes Handelsvolumen

- starker Kursanstieg an einem Tag

- Gap-Up von über 4 %

Diese Chartereignisse deuten darauf hin, dass ein Catalyst aufgetreten ist

4. Entry Points

Entry Points sind über Chartpattern definiert. Ich würde in der PDF-Datei, die wir erstellen, generell alle Aktien anzeigen lassen, die das Screening nach Punkt 1 und Punkt 2 erfüllen und die zudem folgende Chart-Patterns vorweisen können:

- Flat Bases

- Dynamic Breakouts

- Tend-Continuation Lines

- Cup-with-Handle

- Neues 52-Wochenhochs

Jesse Stine hat in seinem Buch ?Insider Buy Superstocks? seine Trading-Strategie veröffentlicht. Mit der Trading-Strategie gelang es ihm eine Rendite von 14.972 % in lediglich 28 Monaten zu erzielen. Dabei konzentrierte sich Jesse vor allem auf Micro- und Small-Caps, die Gewinne ausgewiesen haben, die deutlich über den Erwartungen lagen. Wenn die Gewinnsteigerungen nachhaltig sind, Momentum in die Aktie kommt und Insider trotz steigender Kurse Aktien kaufen, geht Jesse einen Trade ein.

In seinem Buch definiert er zahlreiche Kriterien, welche er bei der Aktien-Auswahl berücksichtigt. Zu den Kriterien gehören technische Faktoren, wie z.B. Ausbrüche unter erhöhtem Volumen, wochenlange Konsolidierungen vor dem Ausbruch, lediglich 5-10 Mio. ausstehende Aktien und ein Aktienpreis von maximal 15 USD. Bei der fundamentalen Bewertung bewertet Jesse das Unternehmen anhand des KGVs, anhand der langfristigen Wachstumserwartungen und Insider-Käufen. Jesse kauft Aktien in einem Aufwärtstrend, die an der sogenannten ?Magic Line? konsolidieren. Die ?Magic Line? ist z.B. der 50-Tage oder 60-Tage Gleitende Durchschnitt. Je nach Aktie variiert die ?Magic Line?. Kurz zusammengefasst sucht Jesse Stine nach Aktien, die ein enorm schiefes Chancen-Risiko-Verhältnis haben (500 % Kurspotenzial zu 10 % Risiko).

In der Zeit, in welcher Jesse knapp 15.000 % erwirtschaftete, hielt er teilweise nur zwei Aktien zeitgleich. Jesse glaubt, dass das Positionsmanagement an den Charakter und die Risikotoleranz angepasst werden muss. Menschen, die tendenziell weniger risikotolerant sind, sollten auch mehr Aktien halten. Neben Kauf-Kriterien definiert Jesse zahlreiche Verkauf-Kriterien. Seiner Meinung nach sei der Zeitpunkt des Verkaufs deutlich wichtiger als der Zeitpunkt des Kaufes.

In diesem Artikel werden sämtliche von Jesse Stine definierten Kriterien erläutert: https://aktien-mag.de/blog/strategien/insider-buy-superstocks-von-jesse-stine-14-972-in-28-monaten/p-53598

The Acquirer's Multiple ist eine Bewertungskennzahl, die von Tobias Carlisle in dem gleichnamigen Buch vorgestellt wurde. Die Kennzahl ist von dem Gedanken getrieben, Firmen zu finden, die günstig übernommen werden können. Sie sagt aus, wie viele Jahre die Firma mit ihren Gewinnen braucht, um sich quasi selbst zu kaufen. Gegenüber dem KGV berücksichtigt die Kennzahl zusätzlich Kriterien wie Verschuldung, Steuern, Abschreibungen, und Zuschreibungen. Carlisle hat hier das Rad nicht neu erfunden, er hat lediglich die Standardgrößen Enterprise-Value und EBITDA modifiziert und darum eine eigene Investmentphilosophie entwickelt und diese Philosophie sachlogisch begründet. Das Acquirer's Multiple ist folgendermaßen definiert:

- The Acquirer's Multiple = Enterprise Value / Operating Earnings

- Enterprise Value = Market Cap + Preferred Equity + Non-Controlling Interests + Total Debt - Cash and Equivalents

- Operating Earnings = Revenue - (Cost of goods sold + Selling, general and administrative costs + deprecation and amortization)

Die große Arbeitsleistung von Tobias Carlisle besteht darin, dass er eine Sachlogik entwickelt warum Anleger antizyklisch vorgehen und auf Firmen setzen sollen, die derzeit niedrig bewertet werden. Zum einen ist es unbestritten, dass Überrenditen nur durch Investmentansätze erzielt werden, die sich von denen des Börsenpublikums unterscheiden. Wer wie die Masse der Anleger investiert, wird auch nur die Rendite erhalten, die die Masse der Anleger bekommt. Zum anderen gibt es Hinweise darauf, dass es im Kapitalismus eine stark ausgeprägte Tendenz zum Mittelwert gibt (Mean-Reversion). Erfolge Firmen werden imitiert und deren Gewinnmargen fallen. Wenig erfolgreiche Firmen können Erfolgskonzepte kopieren und ihre Gewinnmargen dadurch erhöhen.

Carlisle verweist hierzu auf die Arbeiten von Michael J. Mauboussin, einem Professor an der Columbia Business School, hat in dem Buch "The Success Equation" untersucht wie sich die Gewinnmargen hochprofitabler Unternehmen im Laufe der Jahre entwickeln. Er hat dafür die Profitabilitätskennzahlen von 1000 Unternehmen über 10 Jahre hinweg statistisch ausgewertet. Die Unternehmen wurden in 5 Gruppen eingeteilt. In der oberen Gruppe waren die erfolgreichsten Firmen, in der unteren Gruppe waren die am wenigsten erfolgreichen Firmen. Das Ergebnis ist erstaunlich. Den erfolgreichen Unternehmen gelingt es nicht, ihre hohen Gewinnmargen über 10 Jahre hinweg auf hohem Niveau zu halten. Es findet ein Drift zum Mittelwert statt (Mean Reversion). Demgegenüber stehen die nicht erfolgreichen Unternehmen, denen es gelingt ihre Gewinnmargen zu erhöhen. Auch hier findet über den Zeitverlauf ein Drift zum Mittelwert statt. Die Gewinnmargen erhöhen sich.

Die Portfoliostrategie zu dieser Kennzahl funktioniert folgendermaßen. Datenbasis für die Backtests ist eine Compustat-Datenbank. Unternehmen aus der Finanzindustrie wurden ausgenommen. Das Universum (zum Beispiel Russel 1000) wird gerankt. Je niedriger das Acquirer's Multiple desto besser. Gekauft werden die 30 Aktien mit dem niedrigsten Multiple. Das Portfoliosystem ist immer 100 % im Markt investiert. Einmal im Monat findet ein Rebalancing statt. Besondere Entry- und Exitregeln nennt Carlisle nicht. Wir gehen daher davon aus, dass alle Aktien unterhalb eines Ranglistenplatzes von 30 verkauft werden. Der Backtest zeigt bei Firmen mit einem Mindestbörsenwert von 1 Milliarde USD eine durchschnittliche Jahresperformance in Höhe von 17,9 % im Zeitraum von 1973 bis 2017.

Mein Fazit: Die Philosophie von Carlisle ist schön, sie beruht aber auf einer geringen und nicht signifikanten Datenbasis. Es gibt im kapitalistischen System auch andere Phänomen wie den "The-Winner-takes-it-all-Effekt" oder das Konzept der "Accumulative Advantage". Ich persönlich würde die Schlussfolgerung anzweifeln, dass es bei wenig erfolgreichen Firmen, die mit niedrigen Gewinnmargen arbeiten, eine systematische Tendenz zur Margensteigerung gibt. Wir werden im nächsten Schritt nun versuchen, eigene Backtests für die Strategie The Acquirer's Multiple durchzuführen und den Ansatz auf ein Fundament stellen, der auch für Privatanleger gut nachbildbar ist. Sprich, das Portfolio sollte aus nur 10 Aktien bestehen und der Turnover sollte 100 % pro Jahr nicht übersteigen.

Dieses Screening-Template identifiziert Aktien, die gut für langfristige Call-Spekulationen geeignet sind. Es wird nach folgenden Kriterien gerankt.

- Die Performance der Aktien soll auf langfristige Zeiträume besser sein als die Marktperformance. Wir berücksichtigen die erfolgreichen Gewinnerfirmen am Aktienmarkt.

- Die tägliche und wöchentliche Volatilität der Aktien soll so gering wie möglich sein. Erstens, damit die Preise für Call-Optionen niedrig sind (höhere Volatilität führen zu höheren Optionsprämien) und zweitens, damit man während der gehebelten Spekulation nicht zu viel Volatilität ertragen muss

- Der historische Drawdown der Aktien soll möglichst gering sein. Es werden Aktien gesucht, die sich stabil entwickelt haben und die gleichmäßig und kontinuierlich steigen.

- Bei gehebelten Spekulationen ist es wichtig, dass man von heftigen Marktkorrekturen nicht mit voller Wucht getroffen wird. Darum prüfen wir die Korrelation und die Outperformance der Aktien an negativen Gesamtmarkttagen. Es wird zum Beispiel die durchschnittliche Outperformance der Aktien berechnet, wenn der Markt fällt. Aktien, die an schwachen Markttagen zu Kursgewinnen tendieren, versprechen Robustheit gegen Marktschwankungen.

Dieses Template verwenden wir unter anderem um geeignete Aktien für unsere Publikation "The Big Call" zu finden. Mehr Infos zum Magazin finden Sie auf www.aktien-mag-de.

Template: Top-Dividendenaktien Deutschland

Blue Chip Dividenden-Aktien vesprechen attraktive Renditen bei einem Risiko, das unter dem Marktrisiko liegt. Sie sind für Aktionäre ein hilfreiches Instrument, um passive Einkommensströme zu erzielen. Zu diesem Ergebnis kommen viele empirische Auswertungen zum Beispiel von O`Shaughnessy. Wichtig ist es, die sogenannte Value-Trap weitgehend zu vermeiden. Davon spricht man, wenn die Dividendenrenditen sehr hoch sind, aber das Geschäft schrumpft. Beispiel: Die Aktien der Versorger RWE und E.ON zum Beispiel fielen ab 2008 fast zehn Jahre lang bei hohen Dividenrenditen, weil die Dividende stetig gekürzt werden musste.

Um die Top-Dividendenaktien Deutschland zu finden, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Erwartete Dividendenrendite im aktuellen Geschäftsjahr (Analystenkonsens)

- Volatilität so gering wie möglich

- Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt relative schwache Aktien werden gemieden.

- Die Dividende muss in den letzten 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert.

Bei diesem Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien wie zum Beispiel dem Wachstum der Dividenden in den letzten 10 Jahren. Als Qualitätsfaktoren, um sicherzustellen, dass die Aktie eine gute Perspektive haben, verwenden wir Volatilität und relative Stärke. Dividendenaktien mit schwacher Geschäftsperspektive werden meist relativ schwach vom Kursverhalten und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

Template: Top-Dividendenaktien Europa

Blue Chip Dividenden-Aktien vesprechen attraktive Renditen bei einem Risiko, das unter dem Marktrisiko liegt. Sie sind für Aktionäre ein hilfreiches Instrument, um passive Einkommensströme zu erzielen. Zu diesem Ergebnis kommen viele empirische Auswertungen zum Beispiel von O`Shaughnessy. Wichtig ist es, die sogenannte Value-Trap weitgehend zu vermeiden. Davon spricht man, wenn die Dividendenrenditen sehr hoch sind, aber das Geschäft schrumpft. Beispiel: Die Aktien der Versorger RWE und E.ON zum Beispiel fielen ab 2008 fast zehn Jahre lang bei hohen Dividenrenditen, weil die Dividende stetig gekürzt werden musste.

Um die Top-Dividendenaktien Deutschland zu finden, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt bezahlte Dividendenrendite

- Volatilität so gering wie möglich

- Finanzverbindlichkeitenquote so gering wie möglich

- Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt relative schwache Aktien werden gemieden.

- Die Dividende muss in den letzten 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert.

- Die zuletzt gezahlte Dividende muss bei über 3 % liegen

Bei diesem Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien wie zum Beispiel dem Wachstum der Dividenden in den letzten 10 Jahren. Als Qualitätsfaktoren, um sicherzustellen, dass die Aktie eine gute Perspektive haben, verwenden wir Volatilität und relative Stärke. Dividendenaktien mit schwacher Geschäftsperspektive werden meist relativ schwach vom Kursverhalten und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

Egal in welchem Jahrzehnt, es gab immer Firmen, die von der Garage zum Weltkonzern herangewachsen sind. Die Amazon-Aktie hat seit 1997 über 212.900 % gemacht. Monster Beverage ist seit dem Börsengang im Jahr 1995 um rund 212.400 % gestiegen. Beide Unternehmen hatte eines gemeinsam: Eine Phase des starken Wachstums. In einer Analyse der am besten performenden Aktien im S&P500 von 1990-2009 von BCG wird gezeigt, dass das Umsatzwachstum und die Marge auf Sicht von drei Jahren für 70 %, auf Sicht von fünf Jahren für 78 % und auf Sicht von 10 Jahren für 89 % der Performance verantwortlich sind. Das Umsatzwachstum ist der wichtigste Performance-Treiber und dahingehend im Fokus unserer Analyse von Wachstumsaktien! Darum konzentrieren wir uns in diesem Paper auf Aktien mit folgenden Eigenschaften:

1. Starkes Umsatzwachstum in den letzten 2 Jahren

2. Starkes Umsatzwachstum auf Quartalsbasis

3. Relative Stärke gegenüber dem Rest des Marktes

Bei der Routine ?Trending Value? geht es darum diejenigen Aktien zu finden, die in starken Aufwärtstrends sind, aber gleichzeitig niedrig bewertet sind. Niedrig bewertete Aktien in starken Aufwärtstrends können noch deutlich stärker steigen, wenn ein Katalysator vorliegt ? also ein Grund, warum die Aktie am Markt neu bewertet wird. Nach solchen Katalysatoren bzw. Gründen für eine Neubewertung halten wir Ausschau.

Value-Aktien sind Aktien mit niedrigen KGVs, niedrigen KUVs oder hohen Dividendenrenditen. Es gibt Unsicherheiten darüber wie sich das Geschäft in den nächsten Jahren entwickeln wird, aber genau deshalb auch große Kurschancen mit einem Zeithorizont von ein bis drei Jahren. Value-Aktien sind zum Traden eher nicht geeignet, weil sich die Aktien oft in Korrekturphasen bewegen, deren Tiefs nur schwer abzuschätzen sind. Es ist sinnvoller, einen Korb aussichtsreicher Value-Aktien zu kaufen und dann zwei bis drei Jahre zu warten. In diesem Research-Report stellen wir Aktien mit niedrigem KGV vor. Um die Risiken einer Value-Trap zu minimieren, haben wir als Sicherheitskriterium eingebaut, dass Gewinn und Eigenkapital in den letzten 5 Jahren gestiegen sein müssen. Zudem wird eine niedrige Finanzverschuldung mit 20 % Gewichtung im Ranking positiv berücksichtigt.

Meiden Sie zum Zeitpunkt des Kaufes eine langfristigen Investment-Position sogenannte Volatilitäts-Flöhe. Das sind die 10 % der Aktien mit den höchsten Volatilitäten am Markt. Hohe Volatilitäten sind ein guter Indikator dafür, dass die Wettbewerbsposition einer Firma noch nicht etabliert und daher angreifbar ist. Eine Ausnahme von der dieser Regel sind extreme Crashsituation am Aktienmarkt wie zur Corona-Zeit oder zu Zeiten der Finanzkrise. Dann können aufgrund von allgemeinen Marktturbulenzen auch etablierte Firmen teilweise sehr hohe Volatilitäten zeigen.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von zwei bis drei Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kurssschwankungen und Fehlschlägen rechnen!

1. Die Anzahl der Punkte (maximal 15) gibt die Wachstums-Qualität an. Geprüft wird, ob Umsatz und Gewinn einer Firma im Vergleich zum restlichen Markt überproportional stark wachsen. Es wird auch geprüft, ob das Wachstum finanzierbar ist, oder ob es eher das Ergebnis einer ausufernden Verschuldung ist.

2. Wenn Aktien die gleiche Punktzahl haben, werden sie nach ihrem Abstand zum Hoch sortiert. Aktien, die an ihrem 52-Wochenhoch notieren, landen ganz oben im Ranking. Ob eine Aktie mit 15/15 Punkten somit auf Rang 1 oder auf Rang 20 landet, sagt nichts darüber aus, ob sie ein besseres oder schlechtes Investment ist. Der Ranglistenplatz ist eher so zu deuten: Hey, schau mal, diese erstklassige Wachstums-Aktie ist gerade sehr stark. Schau sie Dir mal an.

die Aktie von Cisco Systems stieg von 1990 bis 2000 um etwa 75.000 %. Es wäre doch interessant zu wissen welche Aktien heute das gleiche Wachstumsprofil haben wie damals Cisco im Jahr 1990 vor dem starken Kursanstieg. Das war die Idee von William O`Neil. Er hat die gemeinsamen Eigenschaften der Top-Kursgewinner-Aktien untersucht und ein Regelwerk entwickelt, um solche Aktien aufzuspüren. Untenstehend finden Sie, liebe Leser, einen Erklärungstext zur CANSLIM-Strategie. Schauen Sie sich auch bitte folgendes 10-minütige Video dazu an.

Eine ausführliche Anleitung zur Strategie finden Sie hier:

https://aktien-mag.de/top-growth-stocks-nach-oneil/dieser-mann-hat-viele-trader-zu-millionaren-gemacht-wir-erklaren-die-canslim-strategie-von-william-oneil/p-848

Dieses Template identifiziert Wachstumsaktien, die ein Umsatzwachstum auf TTM-Basis von über 30 % vorweisen können. TTM steht für Trailing Twelve Month. Es werden die letzten 4 Quartale zu einem fiktiven Geschäftsjahr aufaddiert und mit den 4 Quartalen davor verglichen. Der Vorteil dieser Kennzahl ist die Aktualität. Neue Quartalszahlen gehen sofort in die Berechnung mit ein. Voraussetzung ist zudem, dass das Relative-Stärke-Rating über 80 liegt. Diese Kennzahl wurde im Buch "Wie man mit Aktien Geld verdient" von William O'-Neil vorgestellt. Eine Aktie erhält ein RS-Rating von 80, wenn sie stärker ist als 80 % aller anderen Aktien.

Diese Template dreht sich rund um das Relative-Stärke-Rating von William O'Neil, das dieser in seinem Buch "Wie man mit Aktien Geld verdient" vorgestellt hat. Eine Aktie erhält ein RS-Rating von 80, wenn sie stärker ist als 80 % aller anderen Aktien. Das Screening listet alle Aktien mit einem RS-Rating von über 70 auf, die zudem auf TTM-Basis ein Umsatz- und Gewinnwachstum von über 20 % vorweisen können.

die Aktie von Cisco Systems stieg von 1990 bis 2000 um etwa 75.000 %. Es wäre doch interessant zu wissen welche Aktien heute das gleiche Wachstumsprofil haben wie damals Cisco im Jahr 1990 vor dem starken Kursanstieg. Das war die Idee von William O`Neil. Er hat die gemeinsamen Eigenschaften der Top-Kursgewinner-Aktien untersucht und ein Regelwerk entwickelt, um solche Aktien aufzuspüren. Untenstehend finden Sie, liebe Leser, einen Erklärungstext zur CANSLIM-Strategie. Schauen Sie sich auch bitte folgendes 10-minütige Video dazu an.

Eine ausführliche Anleitung zur Strategie finden Sie hier:

https://aktien-mag.de/top-growth-stocks-nach-oneil/dieser-mann-hat-viele-trader-zu-millionaren-gemacht-wir-erklaren-die-canslim-strategie-von-william-oneil/p-848